炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

部分机构“打新”轻研究重策略?警惕个别新股“三高”背后机构定价失效|审视新股定价

中欧基金“蒙眼”打新星辉环材被套?申港证券助力超募近20亿上市后现虚假财报|审视新股定价

翱捷科技市值被哄抬至688亿现仅剩250亿|审视新股定价

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:亚虹医药尽管“三无”,即无产品、无收入、无利润,但公司仍然成功募得25亿元。亚虹医药成功高募资上市背后,或离不开众机构抬轿、招股书“包装”等一系列配套动作的加持。这背后也同时折射出中信证券等机构的套利局,即左手联合睿远、中欧等高价抬轿赚钱巨额承销费;右手又通过转融通出借可能存在二次套利嫌疑。事后复盘看,亚虹医药问题重重,出现股价上市即巅峰,产品不及预期,募投项目严重延缓,相关财务数据真实性也有待考证等一系列问题。

近日,浙江国祥二度IPO被暂缓发行引发市场关注。

新浪财经于10月7上午10点发表《浙江国祥二度IPO资本盛宴:超募16亿背后嘉实基金等机构抬轿?券商股权捆绑与巨额承销费 》对相关问题提出质疑。当天晚间22点左右,浙江国祥随即被紧急暂停IPO发行,同时监管将展开专项核查。浙江国祥此次IPO被临时暂停,不仅展现了监管在积极响应市场关切,同时更是体现了监管对保护投资者利益的高度重视与负责。

然而,此次浙江国祥事件引发另外一个讨论便是新股发行定价中,相关保荐机构与公募基金等是否勤勉尽责。在浙江国祥IPO定价被市场质疑定高时,嘉实与富国基金等机构,却在询价中报价较发行价分别再高出20%、19%。由此,相关机构也被质疑是否存在联合抬价嫌疑。

基于以上背景,我们对近年新股发行定价及相关机构报价进行全面复盘,看看新股质地究竟几何?相关机构的新股发行报价是否合理,是否彰显出专业机构应有的研究能力与定价能力?

通过复盘,我们发现两大现象,之一,新股发行定价中,相关机构似乎出现不关注资产本身质量,而仅仅以所谓“赚钱效益”为导向进行询价,这是否存在“轻研究重策略”之嫌?第二,个别质量较差的新股发行定价呈现出“三高”现象,即“高定价、高募资、高市盈率”;股价却呈现出“上市即巅峰”状况。这种定价扭曲背后是部分机构高价“抬轿”,具体详见《部分机构“打新”轻研究重策略?警惕个别新股“三高”背后机构定价失效|审视新股定价 》。

本文主要探讨“三无”(即指无产品、无收入、无利润)公司亚虹医药IPO超募发行背后的“资本局。

中信证券联合睿远、中欧等机构抬高发行价?

中信证券股份有限公司(以下简称“中信证券”或“保荐机构(主承销商)”)担任亚虹医药IPO发行的保荐机构(主承销商)。

由于亚虹医药属于三无产品,即无产品、无收入、无利润,因此采取市研率进行估值。亚虹医药本次发行费用 22.98 元/股,对应的发行人 2020 年摊薄后市研率为 76.14 倍,高于同行业可比公司市研率平均水平74.58倍。需要指出的是,如果剔除微芯生物个别异常值,可比同行的市研率平均值或进一步更低。

然而,亚虹医药如此高定价下,市场似乎并不认可,上市首日便出现破发。2022年1月7日,亚虹医药跌破发行价,亚虹医药每股报17.60元,跌幅23.41%。我们可以看到,亚虹医药上市后股价持续承压。如今,公司市值为57亿元,而其上市发行时整体估值在130亿元左右,市值已然严重缩水。

至此,让人有理由怀疑相关机构定价合理性,亚虹医药上市定价或存虚高。然而,在公司定价本身“虚高”下,相关机构更是“联合抬轿”加价。

在高询价中,宁波金戈量锐资产管理有限公司报价为125.2元,是发行价的5倍多;华宝基金等也是直接加价近80%。需要指出的是,这些高价被剔除,属于无效报价。

而在有效报价中,睿远基金加价比较高 ,申报价较发行价溢价近70%。值得一提的是,我们曾在《中欧基金“蒙眼”打新星辉环材被套?申港证券助力超募近20亿上市后现虚假财报|审视新股定价 》指出,中欧基金曾在星辉环材上市发行中进行高溢价报价或被套情形。然而,此次亚虹医药IPO发行中,中欧基金申报价较发行价更是溢价61%。

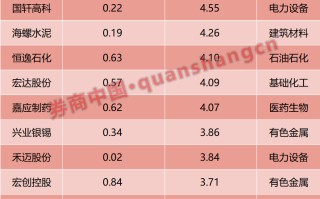

除了公募与私募等机构抬价,作为主承销商的中信证券也在抬价。我们发现,中信证券参与了亚虹医药的新股发行询价,申报就为29.9元/股,较发行价加价30%,申报折溢价比率为1.3。

中信证券套利经:左手联手抬价 右手转融通出借?

亚虹医药高溢价发行下,尽管公司股价破发,可能打新散户被套,但对于中信证券而言,参与亚虹医药IPO发行,其可能是一本万利的买卖。

一方面,高溢价发行下,中信证券获得高承销费。

根据中信证券的承销与保荐费用收费规则,如果募集资金总额低于20亿元,承销及保荐费=募集资金总额*6%+2000万,且不超过1.1亿元;如果募集资金总额不低于20亿元且低于35亿元,承销及保荐费=1.3亿元;如果募集资金总额不低于35亿元且低于38亿元,承销及保荐费=1.4亿元;如果募集资金总额不低于38亿元,承销及保荐费=1.5亿元。同时,上述承销及保荐费不低于3000万元。

如此高定价下,亚虹医药获得超募。亚虹医药首次发行**数量为1.1亿股,募集资金总额为25.28亿元,扣除发行费用后募集资金净额为23.81亿元。亚虹医药最终募集资金净额比原计划多3.11亿元。该公司于2021年12月31日披露的招股说明书显示,公司拟募集资金20.70亿元,拟分别用于** 、医疗器械及配套用乳膏生产项目,新药研发项目,营销 *** 建设项目,补充流动资金。

亚虹医药首次公开发行费用总额为1.47亿元,其中,中信证券获得承销费及保荐费高达1.30亿元。

另一方面,在亚虹医药高价发行下,中信证券或可能通过转融通进行二次套利。

根据亚虹医药和主承销商制订的发行与承销方案的内容,其此次IPO拟发行股份规模为 11,000.00 万股, 向参与本次配售的唯一战略投资者、保荐机构中信证券的全资子公司中信证券投资有限公司(参与跟投的保荐机构相关子公司,简称“中证投资”),初始配售 550.00 万股股份,初始战略配售数量占本次发行**数量的 5%。本次发行最终战略配售数量为 330.00万股,占本次发行数量的 3.00%,获配金额为7583.4万元。

根据规则,战略配售股的锁定期通常较长,期限一般为6个月至2年不等,具体的锁定期根据公司的政策和协议来确定。中信此次战配股份锁定期为两年,即股份解禁日为2024年1月8日。

然而,值得注意的是,中信证券参与配售的股份在上市当年,即2022年报告期内出现变动,其可能通过转融通出借。

根据《证券发行与承销管理办法》第二十一条 “参与战略配售的投资者在承诺的持有期限内,可以按规定向证券金融公司借出获得配售的证券。借出期限届满后,证券金融公司应当将借入的证券返还给参与战略配售的投资者。”由此规定可知,战略配售股份在锁定期就可以被借出,但是该部分**出借后,按照无限售流通股管理。换言之,出借不改变所有权,但限售股却可以变相成为“流通股”实现套利。

若中信证券通过转融通在亚虹医药高价时借出,而在低价被还回,中信证券或可以又进一步实现套利。需要指出的是,亚虹医药高价发行,发行后股价大幅破发,且此后股价持续承压。

疑点重重的亚虹医药:圈钱嫌疑大?募投缓慢 财务数据真实性与产品进度成谜

我们以后视镜时间重新复盘亚虹医药,其或存在诸多疑点,是否一开始就存在较大包装痕迹?

之一,募投项目进度缓慢,相关募投项目严重延迟,相关募投项目存疑。

在中信证券等一众机构助力下,亚虹医药最终成功募得23.81亿元。近来 ,上市一年多,公司累计使用的募投资金为5.16亿元,使用率仅为22%。

从2022年披露的项目进度明细看,** 、医疗器械及配套及配套用乳膏生产项目投入进度仅为3%;新药研发为11%;营销项目为8%。

值得注意的是,公司“** 、医疗器械及配套用乳膏生产项目”出现严重延期,由原计划的2024年12月,变更为2026年12月。

此外,公司近来 收入几乎为0,但公司却计划募资1.3亿元募资用于营销,这是否存在较大募资圈钱嫌疑?

第二,产品上市时间与现实不符,招股书有没有说谎?

招股书显示,亚虹医药的核心产品APL-1202 是全球首个(First-in-Class)进入抗肿瘤关键性/3期临床试验的口服、可逆性II型甲硫氨酰氨肽酶(MetAP2)抑制剂,并称是世界 上首个进入关键性/3期临床试验的非肌层浸润性膀胱癌(NMIBC)口服靶向治疗药物。彼时亚虹医药预计2022年可递交APL-1202的上市申请,预计上市时间为2023年。而事实是,亚虹医药的APL-1202 与 APL-1702 的关键性/III 期临床试验进度晚于预期。

近来 ,亚虹医药的营收几乎忽略不计,属于几万元的水平,具体如下:

第三,相关核心技术属于引进,上市时有没有包装嫌疑?

招股书显示,亚虹医药的核心产品APL-1202和APL-1702对应的3项研究正处于关键性或、III期临床试验阶段。上述两款核心产品均是由亚虹医药购买所得,一旦药物上市后,还有对应的销售提成需要支付。

根据招股书,亚虹医药在2019年与挪威Photocure公司签订了《许可协议》,Photocure公司授予亚虹医药APL-1702相关专利技术、专有技术、产品商标等的独占许可,许可其在全球范围内对APL-1702进行开发、制造及商业化。为此,亚虹医药需向Photocure支付首付款、研发里程碑款项、销售里程碑款项以及销售提成合计约1.9亿美元。

值得一提的是,亚虹医药属于“三无公司”上市,选取 了第五套上市标准,其主要要求为“市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,近来 已取得阶段性成果”。

在上市前夕,公司通过相关突击引进投资者,大幅提升了公司估值。据悉,2020年10月,国联科金、嘉兴恒昕等16名外部投资者完成第十三次增资,增资对价5.6亿元,每股费用 为239.98元。随着外部投资者的突击入股,亚虹医药投后估值便达到了38.6亿元,已经接近上市标准。

至此,我们疑惑的是,亚虹医药的相关部分核心产品技术靠引进,公司估值靠突击入股抬升,这一系列的配套动作使得其符合相关上市标准。公司上市到底有没有包装上市嫌疑?

第四,可疑的销售费用与大幅攀升的高管薪资。

我们发现,公司2022年营业收入仅为2.6万元,但销售费用却高达近1500万元。不仅2022年异常,上市前夕,公司销售费用也出现异常。这种不匹配财务数据,极其对公司财务数据真实性产生疑问。

此外,公司相关产品进度不及预期,但是公司董事长薪资却依然在大幅攀升。2022年,仅董事长薪资就高达457万元,仅薪资增长超百万元。

尽管亚虹医药存在以上种种疑点,但亚虹医药仍然能够募得25亿,而中信证券不仅赚取了巨额的承销费,战配股份是否通过转融通实现二次套利?值得投资者深挖。