炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经app

光伏行业面临的产能过剩困境,难住了一众巨头。在此背景下,近年来靠着多元化产品布局的阳光电源,无论是在业绩还是股价上,相比同行其表现均较为出色。而此番拿下全球更大储能项目,更为其后期的业绩增长奠定了基础。

行业“至暗时刻”的超级大单,无疑给足了阳光电源底气。

7月16日,阳光电源宣布与沙特ALGIHAZ成功签约全球更大储能项目,容量为7.8GWh,这一项目大幅刷新了2021年华为数字能源在沙特完成签约的全球更大离网储能项目的容量记录。

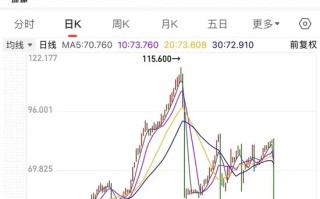

受益于多元化的产品布局,即便在国内光伏产业扩张过快,供需结构失衡的背景下,阳光电源不仅稳住了自身业绩,股价的表现也优于一众同行,年初至今涨13.6%,市值超1400亿,成光伏行业“新王”。

与沙特签约

全球更大储能项目

阳光电源不断扩张在中东地区的业务版图。

近日,阳光电源携手沙特ALGIHAZ,签约了一项容量高达7.8GWh的全球更大储能项目。据悉,该项目的三个站点分别位于沙特的Najran、Madaya和KhamisMushait地区,2024年开始交付,2025年全容量并网运行,将有效提高沙特电网稳定性和可靠性。项目预计并网后,可实现超15年长寿命周期运营。

或受此消息影响,阳光电源股价一度放量拉升,7月16日收盘,公司股价录得70.31元/股,涨幅9.84%,总市值1458亿。

由于该项目体量庞大、交期紧迫、调度管理复杂、电网支撑及运维要求高,面临项目高温、土地限制、极速并网及系统安全等难题。

为了解决上述问题,阳光电源将部署1500余套PowerTitan2.0液冷储能系统解决方案,采用AC存储一体化设计,能量密度高,帮助客户节省55%的用地面积。

事实上,这并非阳光电源首次出海中东落子沙特,其此前已在沙特红海项目中接连拿下两个储能项目。

据悉,2024年5月中旬,阳光电源与Larsen Toubro达成合作,将为沙特 *** 的豪华旅游项目AMAALA提供160MW/760MWh的电池储能系统及165MW光伏逆变器。

此外,阳光电源还曾与沙特电力企业ACWA Power签署了在另一大型项目Neom未来城安装536MW/600MWh BESS的谅解备忘录。

阳光电源密集布局沙特,得益于沙特能源转型需求日益增长。此前,沙特曾向世界公布了名为“沙特2030愿景”的国家转型计划,通过 *** 基金投资推动本国经济多元化发展,以此降低对能源出口这一单一经济支柱的依赖。

该计划明确提出增加非石油出口收入的目标,并将发展可再生能源作为实现目标的关键路径之一,计划到2030年将可再生能源的产能提高到58.7GW,该目标值如今已经提高至130GW。

为了促进可再生能源的发展,沙特提供各种激励措施,吸引国内外投资者参与光伏项目,包括税收** 、土地使用便利和长期电力购买协议等。

在一系列利好的加持下,中国光伏巨头纷纷涌入沙特。7月16日晚间,晶科能源、TCL中环这俩家光伏巨头双双官宣了位于沙特项目的最新进展,俩家公司均引入了沙特公共投资基金全资子公司RELC以及VI等股东。

阳光电源成“新王”

光伏城头变换大王旗,阳光电源市值已超过隆基绿能,成为名副其实的“新王”。

从业务来看,阳光电源收入主要由逆变器、新能源投资开发、储能系统三部分构成,作为阳光电源第三大业务,储能业务2023年发货10.5GWh,同比增长36%,发货量连续八年位居中国企业之一。

这意味着,此次与沙特项目签约,直接锁定的发货量达到2023年储能发货的70%以上。财报数据显示,2023年,阳光电源逆变器及储能系统毛利率分别高达37.93%、37.47%。

得益于多元化的产品结构,即便处在新能源下行周期,阳光电源依旧有着不俗的表现。2023年,阳光电源营业收入增长至722.5亿元,归母净利润达94.4亿元。

2024年一季度,阳光电源延续了去年的强劲势头,在另一千亿光伏巨头隆基绿能大幅亏损23.5亿元的情况下,实现归母净利润20.96亿元,一举成为2024年一季度光伏行业的“盈利王”。

而阳光电源盈利持续增长的背后,除了光伏新增装机量持续扩大以及公司业务多元化布局加深外,还与公司原材料费用 下跌有关。

具体来看,阳光电源三大业务板块中,新能源开发投资收入的增长动力最为强劲。数据显示,2023年公司新能源开发投资的收入为247.34亿元,同比增长113.15%。

据悉,阳光电源新能源开发投资业务就是投资建设新能源电站,实现新能源发电。而在建设开发电站时,组件和逆变器的使用就必不可少,这也进一步拉动了公司逆变器业务的增长。

阳光电源集中式电站EPC业务模式是,电站建设完成后阳光电源转手出售。

幸运的是,由于近两年光伏产业链产能严重过剩,硅料、硅片、电池、组件费用 均在暴跌,原材料采购成本也在下降,这无疑为阳光电源带来了更多的利润空间。从数据上看,公司电站投资开发毛利率由2021年的11.91%上升至2023年的16.36%。

值得注意的是,阳光电源业绩持续高增长的背后,却有着庞大的应收账款及存货,这些问题或将成为公司发展路上的“暗礁”。

阳光电源2023年年报显示,截至2023年12月31日止,阳光电源合并财务报表中应收账款账面价值210.98亿元,其中坏账准备为20.02亿元。

对此,阳光电源也在财报中表示,由于国内光伏行业存在项目金额大、付款周期长等特点,同时公司业务增长较快,将会导致应收账款较快增加并存在一定的回款风险。

此外,巨额存货的减值,也会成为公司不小的麻烦。年报内容显示,截至2023年12月31日止,阳光电源合并财务报表中存货账面余额231.30亿元,存货跌价准备为16.89亿元,账面价值为214.42亿元。

即便阳光电源在年报中强调了对该问题的重视,但根据阳光电源2024年一季报的内容,公司的存货账面价值再度增长至231.1亿元。

回购缓解“阵痛”

为了度过行业低谷给投资者信息,阳光电源除了加速多元化布局,还在大手笔回购公司股份。

7月14日,阳光电源公告拟在12个月内用自有资金以集中竞价交易方式回购A股股份,回购总额5亿至10亿元,用于后期员工持股或股权激励计划。

阳光电源将在回购股份费用 不超过人民币97元/股条件下,回购约515万股至1031万股公司股份,约占公司已发行总股本的比例为0.25%至0.50%,具体回购股份的数量以回购期满时实际回购的股份数量为准。

在发布回购公告的同一天,阳光电源完成了上一轮回购计划,2023年9月至今年7月14日,累计回购股份1151.23万股,回购资金总额9.97亿元,用途相同。

事实上,除了阳光电源,光伏业不少巨头都选取 用回购的方式来稳公司股价。自去年三季度起,天合光能、通威股份、TCL中环、晶澳科技等光伏企业便纷纷大手笔增持、回购自家股份。

具体来看,天合光能6月25日拟10亿至12亿元回购,用于转换公司可转债;通威股份4月28日拟20亿至40亿元回购,用于员工持股或股权激励;隆基绿能2月29日拟3亿至6亿元回购。

截至今年上半年,TCL 中环累计回购499.99万股,回购总金额6255.8万元,原计划用5亿至10亿元回购;晶澳科技则回购2592.96万股,回购总额4.8亿元,原计划用4亿至8亿元回购。

但从结果来看,回购增持策略未能挽回投资者信心,面对低迷的行业环境,大部分上市光伏企业股价持续下跌。近来 仅阳光电源、隆基绿能两家市场仍保持千亿以上,而在2022年,市值达千亿的光伏上市公司一度超过15家。

对于产销失衡的国内光伏企业来说,出海无疑是一个不错的选取 ,但这同样面临着不少挑战。正如中国光伏行业协会副秘书长刘译阳所言,美欧等国家持续推进或酝酿新一轮贸易壁垒政策,且各国均开始计划构筑本土供应链,对中国形成潜在挑战。

为此,光伏企业也需不断加强贸易应对能力,巩固强化中国光伏产业竞争力。