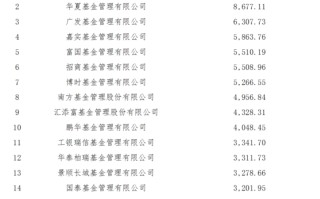

本报记者顾梦轩夏欣广州北京报道

今年以来,市场行情震荡,板块轮动加剧,通过择时的主动投资捕获超额收益难度加大。此外随着市场**数量的增加,择股面临的挑战也越来越大,在此背景下,ETF受欢迎程度与日俱增。Wind数据显示,截至10月11日,今年以来,全市场ETF吸金3448亿元。

受赚钱效应影响,同时随着上证科创板100指数(以下简称“科创100指数”)、中证2000指数发布,ETF 基金发行迎来“小高峰”。根据Wind数据,今年8月、9月仅两个月时间,市场发行35只ETF基金。

华泰柏瑞基金指数投资部在接受《中国经营报》记者采访时表示,近来 **市场整体估值仍处于低位区域,从股债性价比的角度而言,也进入较为合理的估值区间,或已兼具短期交易和中长期配置的价值。ETF作为被动投资的代表性产品,具有投资领域明确、投资透明度高、风格稳定、交易快速便捷等特点,因此,在市场有望出现反弹机会的当下,不少投资者会倾向于通过ETF,尤其是宽基ETF争取获得市场整体的反弹收益。

业绩亮眼费用低

国泰基金指出,ETF是助力普惠金融、服务百姓财富的产品品类。ETF产品参与门槛较低,且费率较低,便于投资者进出交易。产品品类不断创新,不断满足投资者日益增长的财富管理需求,已成为普罗大众分享中国资本市场发展红利的重要方式。

“从过去的经验来看,ETF的资金流动与标的指数走势通常呈现负相关性,指数快速上涨时,ETF一般出现净赎回,指数快速下跌时,则出现净申购,当前的ETF市场也体现了这一特点。”华夏基金有关人士指出,ETF作为工具型的产品,具备较强的交易和配置属性,ETF的低成本、高流动性很容易吸引资金低位布局,ETF这种低买高卖的投资行为对**市场的稳定起到一定作用。

国联安基金量化投资部总经理、执行董事章椹元认为,ETF受喜欢 的原因主要来源于ETF产品自身拥有的优势。一是投资者可投资的标的越来越多且愈加丰富。二是投资组合透明度已越来越高。每天 公布PCF文件(申购赎回清单文件),每15秒提供估算净值,能够让投资者知悉自身所投资的具体标的。三是ETF产品的管理费率较低。一般为0.5%,更低能够达到0.2%,相比主动权益基金来说优势较为明显。四是ETF降低了科创板、创业板等板块的投资门槛,投资者更低几十元就能投资科创板ETF。

章椹元表示,主动权益类产品近几年整体表现不佳,使得ETF的整体投资吸引力上升。近来 来看,基金产品的个数已经超过了**个数,选取 基金的难度大大增加。并且,近几年主动权益基金整体业绩波动较大,投资者整体投资体验并不是很好。ETF与主动权益基金相比,投资透明度较高,风险相对分散,选取 难度也较低,投资者只需要选取 相应的投资主题或者行业即可。

从整体业绩表现看,今年以来,ETF业绩表现相当不错。根据Wind数据,截至10月11日,今年以来,全市场746只ETF,有283只取得正收益,占比37.9%,其中,华夏纳斯达克100ETF基金年内收益之一,高达44.8%,华泰柏瑞中证动漫** ETF位列第二,年内收益42.72%,华夏中证动漫** ETF排名第三,年内收益为42.47%。包括以上三只ETF在内,年内收益超过40%的有7只,超过30%的有9只,超过20%的有22只。

记者注意到,年内收益排名靠前的基金主要有两类,一类是动漫** 、传媒以及大数据云计算主题ETF,一类是跟踪美股纳斯达克指数ETF。数据显示,在年内收益排名前二十名基金中,有13只是动漫** 传媒相关主题ETF,纳斯达克指数ETF有4只,另外还有少量国企改革主题ETF。

国泰基金表示,产业创新浪潮方面,近来 美股科技股汇集了全球最头部的AI产业链公司,国泰基金看好美股科技龙头通过深厚研发实力将预期兑现为业绩的能力,未来几个季度AI技术和产品的推广能否为这些公司打开新的增长曲线,并带动估值的提升,值得重点关注。不过短期需注意交易拥挤带来的股价波动。

医药、半导体最受喜欢

根据Wind数据,今年以来资金净流入额较高的ETF主要集中在宽基指数ETF、医疗主题ETF以及半导体芯片主题ETF。这些宽基指数主要包括沪深300、创业板、科创50、上证50等。

华夏基金指出,整体来看,当前A股市场的估值水平回落至历史底部区间,具备较高的安全边际。当前政策持续推出,市场流动性也相对宽松,国内经济的长期增长前景仍具备优势,A股市场和港股市场具备长期投资价值。在这样的背景下,代表性强、市场充分认可的主流宽基指数更容易获得投资者喜欢 。因为宽基指数盈利能力相对稳健,具备一定抗跌属性,更容易穿越周期获得稳健增长。

据记者不完全统计,截至10月11日,今年以来,医疗主题ETF吸金439.5亿元,半导体芯片主题ETF吸金383.8亿元。

就医疗板块近期表现而言,天弘国证生物医药ETF、天弘中证医药100指数、天弘中证全指医疗保健设备与服务ETF基金经理贺雨轩表示,9月医药表现强势。在短、中、长期视角下,均对医药行业持明确看多观点。对比2022年4月26日全市场的低点时刻,医药行业整体至今涨幅仅为1%,但当前产业及市场环境、企业经营状况均显著优于去年4月底。对比全市场,医药依旧是没有被正确定价的状态,贺雨轩认为,当前将是医药新一轮行情的起点。

贺雨轩认为,自下而上地看,医药行业中绝大部分大中企业已经具备优异的性价比。而站在行业比较的视角,我们认为,无论从行业基本面、估值水平还是交易拥挤程度的维度观察,医药都应是很难被错过的投资选取 。伴随着9月末多家医药上市企业披露前三季度业绩预测和经营情况数据,我们认为医药板块经过长期调整和基本面政策面预期沉淀,底部特征清晰,机构特别是非医药主题产品配置比例普遍较低,伴随行业政策风险逐步出清和院内外诊疗需求改善,基本面、政策面、资金面有望形成合力,市场增配医药行业的倾向强烈,而三季报后医药板块业绩和政策预期进一步趋于稳定,有望展开更高级别的行情。

谈及半导体芯片领域,章椹元表示,从行业发展角度来看,从一个更大的逻辑来看,半导体的需求虽然有小波动,但整体一定是长期向上的,因为整个世界正在加速智能化,而智能化的进程就是半导体应用不断加快的进程,整体需求也会持续增长。除非有一种新的材料诞生能代替半导体,不然半导体的长期需求增长是基本确定的。

从行业周期角度看,章椹元认为半导体行业近来 基本面已经在低点,半导体基本面已经连续6个季度下行,投资者普遍预期今年年底明年年初或迎来基本面的触底反弹。近来 来看,有一些半导体芯片的费用 已经开始环比回升,显露出一定复苏迹象。

从产品需求层面来看,章椹元表示,年初ChatGPT的大火,带动了算力、服务器等相关产品的需求大增,再加上新能源汽车整体需求依然持续走高,新的产品需求也会增加对半导体整体的需求。随着华为Mate 60的推出,让投资者对于半导体的国产替代信心进一步加强,也更加愿意投资国内的半导体行业。“半导体虽然近来 基本面仍然处于低位,但市场整体的悲观预期已经在费用 的变化中得到体现。越来越多的投资者意识到半导体板块的配置价值,愿意增持半导体ETF。”章椹元说。

逢低分批布局

天弘基金表示,对于宽基类产品,建议逢低布局或采取定投的方式,设置合理的止盈目标,坚守定投纪律。对于行业类产品,需把握行业基本面、成长性、估值等因素,对于明显被低估的行业指数基金,可以根据情况择机布局。

章椹元表示,对于普通投资者来说,首先是要根据投资目的不同选取 适合自己的ETF标的。从投资需求方面来看,例如稳健、长期资产配置需求下,则可进行价值投资和核心资产投资。像沪深300指数市值较大,覆盖沪深市场,能够反映沪深市场上市公司的整体表现。

章椹元举例,上证50则是上证市场龙头企业的代表。而稳健同时博取弹性的投资需求之下,则可价值与成长兼顾。比如中证500、科创50等指数,覆盖了中小市值企业,成长属性较强。从特定行业来看,比如科技行业,具备高成长、高波动属性,可享受政策红利;消费行业适合长期持有,投资门槛较低,与生活息息相关;周期行业则与经济相关性较强,费用 周期性波动,适合中短期趋势投资。从市场热点概念来看,主题ETF可助力捕捉流量红利,将市场概念落地到个股,从而获取热点炒作与政策红利收益。

不过,对于半导体ETF这样波动性较大的产品,章椹元建议长期持有,稳定配置,波段操作,兑现收益。以半导体ETF为例,投资者可以拿出一部分资金长期持有,同时还可根据指数的表现进行波段操作,如果短期上涨较多,可以把一部分头寸止盈退出,当指数回调后再买回;如果短期下跌较多,可以增加资金买入。这样通过波段操作可以大幅度降低半导体ETF的持有成本。

“而随着ETF产品品类不断增多,投资者在选取 ETF标的进行布局的时候也需要做更多的筛选和考量,建议投资者选取 公司管理经验丰富、规模大、流动性好的ETF产品,这类产品管理相对稳定,也方便资金进出交易,同时应注意一些成长板块ETF的高波动性,逢低分批进行投资。”国泰基金有关人士说。

(文章来源:中国经营网)